不管是做产品还是做运营,重在有节制。所有的模型只是为了保证最坏的情况下有最保底的策略,而不是设计运营方案时的首选。

本文希望通过这套框架的介绍,帮助初阶产品经理和运营经理搞明白如下问题:

手头负责的产品,最需要配套哪些运营功能

为什么同样的产品,不同的公司会有不同的运营策略

不同的公司,同样的产品,同样的运营策略,为什么会带来不同的效果

为什么同一家公司的同一款产品,在不同的阶段要有不同的运营策略

一般来说,一套完整的运营方案,会包括如下七要素:

目标用户

运营目标

运营策略

运营载体(在此特指产品,暂不考虑内容、社群、活动等)

运营资源和成本

数据收集

效果评估

本文将侧重从“运营目标-运营策略-运营载体(产品)”这个小框架切入进行阐释。如果把一整套运营方案比做一辆大货车,那么这个小框架就像是车架上放置的集装箱,不管是哪一辆大货车,甚至是货轮、火车,都可以根据自身情况进行安装、运输和拆卸。

互金运营常用策略

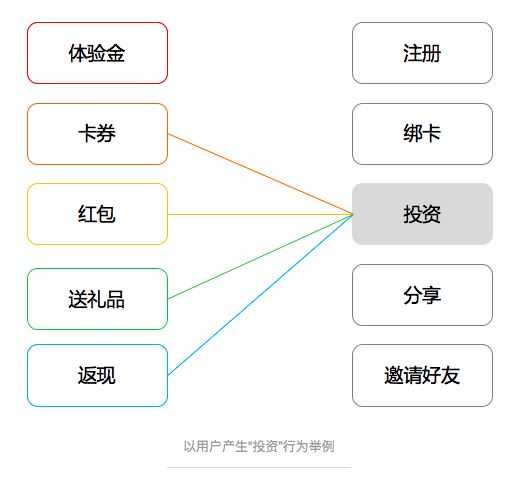

1)奖励标的

体验金、卡券(抵用券、满减券、加息券)、红包、送礼品(紧俏电子产品、现金、话费)、返现。

2)用户行为

浏览、注册、绑卡、投资、复投、赎回、收益发放、分享、邀请好友。

3)组合之后形成策略

注册送话费/现金/抵用券、分享加收益……策略可以多重组合,选择合适自己的就好。

各种套路适用的产品

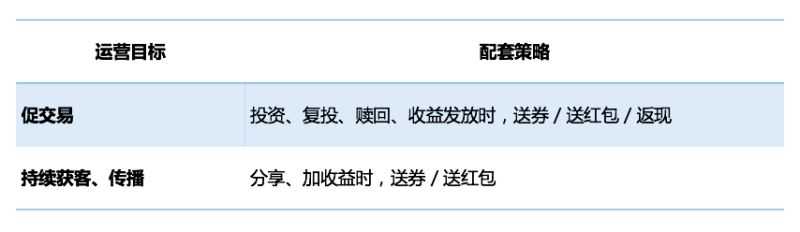

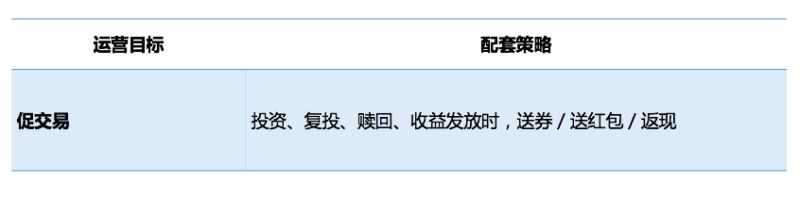

结合公司阶段性业务目标和产品自身特性,运营经理可以从如下目标池中选定特定运营目标:

获取用户(拉新)

提高活跃度(促活)

提高留存率(留存)

促交易

获取收入

传播

明确了目标,掌握了运营策略,下一步就是与产品形成联结搭建运营小框架了。

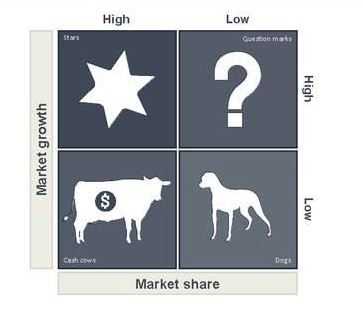

1、波士顿矩阵模型2.0

波士顿矩阵(我称之为“波士顿矩阵模型1.0”),又称市场增长率-相对市场份额矩阵,这个模型从销售增长率(外部因素)和市场占有率(内部因素)两个维度入手,划出了四个象限,用以分析企业当前产品结构和发展前景。

与模型中原有的思路不同,我倾向于认为互金公司在四个象限中的产品都有其存在的合理性,并需要针对不同象限内的产品设定不同的运营目标和运营策略,进而实现获客和交易规模的最大化。其中最重要的原因,在于目前互联网金融行业整体上依旧处于成长期,还没有经历过一个完整的行业周期,在不同的公司里,每一类产品都有可能处于四象限中的任何一个象限——可以说,不存在“不好的产品”,只存在“不好的运营策略”。

在模型1.0中,被认为应该“放弃”或“收割”的问题产品,我会重点展开论述。

明星产品(销售增长率和市场占有率“双高”的产品群)

产品举例:现金管理类产品(平安财富宝的平安盈)、定期高收益产品(债权转让、票据)

运营目标:拉新、促交易、获取收入

适用运营策略举例:交易送抵用券、分享加收益

问题产品(销售增长率高、市场占有率低的产品群)

产品举例:黄金产品(账户金/黄金ETF)

运营目标: 此类产品的运营目标跟产品自身属性关联度较高,简单来说,可分为如下两大类:

1)阶段性增长,具有一定周期性的产品:提高留存率、促进交易

最典型的就是黄金产品。对专业度要求较高,真实交易群体小,受原油、汇率、国际重大事件等的影响较大。针对此类产品设计运营活动,主要目标就是为本APP或平台内的其他产品导流,借助热点吸引用户过来,并促成在本平台的交易。

典型的例子是2016年英国公投脱欧,账户金类产品和黄金ETF的关注度瞬间飙高,理财用户在各大平台上寻找此类产品。

从百度指数来看,本次热点2016年6月21日开始启动,到低谷之后的最后一个交易日(2016年7月1日)一共11天9个交易日,存金宝(蚂蚁金服基于博时黄金ETF的I类份额包装)、平安金(平安银行的账户金)等产品赚取了大量的眼球和新用户(交易量增幅很大,但绝对值不大)。

当热潮退去时,这部分新增用户的留存率就是检验运营手段有效性的关键指标。从上图可见,虽然2016年7月1日后大家对英国脱欧公投的关注度已经趋近于0,但对黄金的关注度却在整体上了一个台阶的基础上,持续活跃了更长的一段时间。这部分流量对互金的运营经理来说,就是需要去挽留并进一步促进交易的用户。

2)持续性增长,周期不明的产品:获取用户、促进进一步传播

此类产品往往是平台新推出的品类,业务成熟度偏低、监管风险不明、投资者对产品的认知度偏低。比如2013年6月的阿里小微金服推出的余额宝、2013年11月金银猫推出的银行承兑汇票,2014年9月米牛网推出的股票配资、2015年6月人人行科技推出的借贷宝……这些产品中,有些成为了市场主流,有些则已经销声匿迹。

这类开拓性的产品往往因为有监管套利空间,所以推出时的收益率往往会高于市场上其他的产品。在“收益率-流动性-风险”的分析框架下(参见《互联网基金产品设计和运营思考框架》),针对此类产品的运营活动,立足(高收益率+安全性)宣传,可以适当弱化流动性,诉求上主要以获取用户和促进进一步传播为目标。

适用运营策略举例:

周期性产品:注册送体验金、绑卡/投资送券

周期不明产品:注册送体验金、绑卡/投资送券、分享加收益、邀请好友返现/加收益/送券

瘦狗产品(销售增长率和市场占有率“双低”的产品群)

产品举例:公募基金(不含宝宝类产品)

运营目标: 提高留存率、持续导入用户

这类产品一般是针对平台内的长尾用户推出的,在平台出现产品空档期、用户手头有闲钱、股市大涨等情况下,用户往往会把钱投向此类产品。

如果没有蚂蚁聚宝那么大的互联网用户体量,或是天天基金持续多年积攒的专业基金投资者,不建议在这类产品上投入太多资源。

在这个前提下,运营目标以提高留存率为主,持续导入用户为辅。

适用运营策略举例:参加活动送红包、投资送份额、注册送体验金

金牛产品(销售增长率低、市场占有率高的产品群)

产品举例:存量的宝宝类产品

运营目标: 提高活跃度、提高留存率

适用运营策略举例:生日发券、年节红包、送礼品

2、通过运营手段促成产品布局的优化

四个象限中的产品并不是固化的,它们会随着市场、监管、用户和公司资源的调整而变化,从运营的角度考虑,有时需要引导和促成这种变化,有时需要延缓变化。

根据波士顿矩阵的基本应用法则,最理想的布局是“成功的月牙环”(多只明星产品和现金牛产品,少量问题产品和痩狗产品),应该极力避免的是“黑球失败法则(第三象限内一只现金牛产品都没有,或基本没有任何销售收入)”。看到这里,不知道你是否默默打开了自己的应用或是数据分析平台,在心里小小地掂量一下,自己的产品在四个象限里究竟是如何分布的?

根据以上逻辑,在此针对如下两种变化略作推演:

问题产品→明星产品

演化方向:从销售增长率高/市场占有率低到销售增长率和市场占有率“双高”

演化路径:保持并提高销售增长率、进一步提高市场占有率

其实问题产品是一种处于亚稳定状态下的业务,从趋势上看,一般会在3个月以内发生显著位移:或者向左跃迁为明星产品,或者向下坍缩成瘦狗产品。

需要注意的是,在计划和实施这套策略之前,务必明确该产品是否为小众产品(专业度高、风险高、操作复杂、有特定的交易时段等)。如果是,那就要考虑投入产出比可能会比较不划算,进而采用长期的内容运营和社群运营等策略了。这部分内容,以后有机会再展开说,我自己涉及得也不多。

瘦狗产品→问题产品

演化方向:从销售增长率和市场占有率“双低”到销售增长率高/市场占有率低

演化路径:提高销售增长率

痩狗产品的这种转变,往往需要长时间的持续运营,切忌急功近利狂砸钱。如果能与投资者教育、投资技巧介绍、市场热点做结合,往往能收获不错的效果。比如蚂蚁聚宝的轻定投,就同时收获了口碑和用户数。同样,这部分内容将来有机会再展开说。

3、各种套路适用的阶段

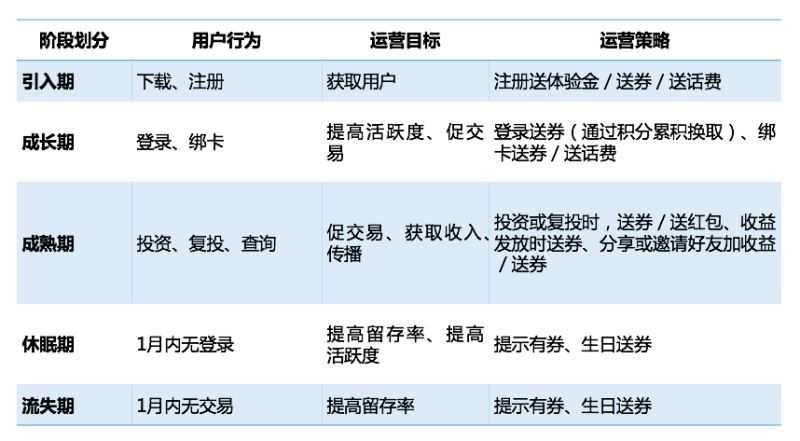

用户生命周期

需要注意的是:

用户在每个阶段都可能离开,不一定会走完一个完整的周期

上表可以分析单个用户的生命周期,也可以分析同一时期内不同用户在这些周期上的分布情况

受限于上文划定的运营策略,类似提示多久未登录、新品上线提示等手段就没有囊括进来。其实,这些方法也很有效

那么,如何设定用户生命周期以及对应的运营目标指标呢?

不同公司有不同的口径,选择符合本公司特色的就好。比如,Pinterest定义的活跃度,是按照整体激活率来衡量的,计算公式为:整体激活率=七日回访人数/注册用户数;而我曾经待过的某一家公司计算的活跃度为月活数,计算公式为:一个月内访问过一次及以上的用户数/当月注册用户数。

虽然口径千差万别,但却不可或缺。简言之,一切不带数据标准的生命周期划分都是耍流氓。事实上,稍微上一点规模的公司都会建立一整套完整的用户分层指标体系,光光活跃度就会有好几个指标来定义和计算,更不用说指标之间相互乘除了(日活/周活、日活/月活、周活/月活……)。

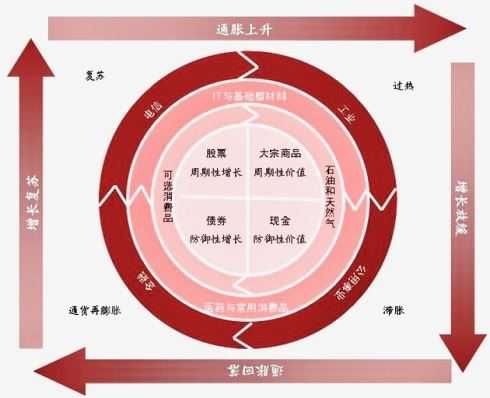

市场周期

宏观经济、金融市场、公司所属行业等也有相应的运行周期,相应的周期分析工具也非常丰富。在这里,推荐使用美林时钟进行分析,简单明了,对于搭建整体的认知框架很有帮助。

运营经理使用美林时钟的方法:

充分认知模型缺点,批判性使用。复苏、过热、滞涨、衰退,这四个阶段其实并没有非常严格的判断指标。也就是说,你不能看着类似CPI、70个大中城市房价指数、基尼系数、沪深300指数之类的经济或金融指标,判断当前处于哪个周期,以及是否进入了新的周期。

如果能找到使用美林时钟的基本方法,可以结合本平台现有的产品,搭配相应的运营策略进行推广

作为内容运营的选题和分享文案的素材

项目复盘或年度总结时,作为整体市场环境的描述框架

抛开美林时钟不看,其实也可以根据自己的经验选择若干有代表性的指标,设定一些简单的市场趋势判断工具。我一般习惯于把P2P产品平均收益率、余额宝年度回报率、沪深300、本平台负责的产品放在一起看看,寻找一点点市场的感觉。

在工作中,你用什么样的指标或计算方式来判断市场趋势呢?欢迎留言分享。

这篇就到这里了,关键要点归纳如下:

一套完整的运营方案包括七大要素:目标用户、运营目标、运营策略、运营载体、运营资源和成本、数据收集、效果评估

“运营目标-运营策略-运营载体(产品)”这个小框架是互金运营套路最快捷的切入点,也是互金运营的三个底层逻辑

运营目标池:获取用户(拉新)、提高活跃度(促活)、提高留存率(留存)、促交易、获取收入、传播

在用户画像的基础上(本文没有涉及,但非常重要),运营策略=用户行为+奖励标的

运营载体(产品)可以落在波士顿矩阵的四个象限内,以此为基础结合运营目标和运营策略,互金运营的套路雏形就可以搭建起来了

各种套路的使用,要结合用户生命周期和市场周期的大背景。除了美林时钟,其实你也可以探索属于自己的分析指标

不管是做产品还是做运营,重在有节制。所有的模型只是为了保证最坏的情况下有最保底的策略,而不是设计运营方案时的首选。能用融合到产品本身实现目标的,不要做运营方案;能够通过一个方案做到的,不要做多个;能够不花钱或少花钱的,尽量少花。不要忘了,你做运营、做产品,初心是什么?

注:

1.本文提到的运营方案,主要针对本平台内的运营活动来说,暂未涵盖社群运营、内容运营、线下活动、数据运营等方面。实际上,可用的运营手段极其多样,在此仅选取最常见的几种进行论述。文中没有提到的其它一些运营手段,也可采用同样的模式进行组合与套用。

2.绘制波士顿矩阵的方法:以10%的销售增长率和20%的市场占有率为高低标准分界线,将坐标图划分为四个象限。然后把企业全部产品按其销售增长率和市场占有率的大小,在坐标图上标出其相应位置(圆心)。定位后,按每种产品当年销售额的多少,绘成面积不等的圆圈,顺序标上不同的数字代号以示区别。定位的结果即将产品划分为四种类型。(来自度娘)

3.注意帕累托法则的运用,不要对所有产品、所有用户在所有周期内都平均用力,公司有自己的业务方向和重点,每个阶段也有阶段目标。如果眉毛胡子一把抓,最后就只能跟老板说“这一年我没有功劳也有苦劳,跪求老板赏我1个月年终奖啊……”

互联网,金融运营,底层逻辑

更新日志

- 小骆驼-《草原狼2(蓝光CD)》[原抓WAV+CUE]

- 群星《欢迎来到我身边 电影原声专辑》[320K/MP3][105.02MB]

- 群星《欢迎来到我身边 电影原声专辑》[FLAC/分轨][480.9MB]

- 雷婷《梦里蓝天HQⅡ》 2023头版限量编号低速原抓[WAV+CUE][463M]

- 群星《2024好听新歌42》AI调整音效【WAV分轨】

- 王思雨-《思念陪着鸿雁飞》WAV

- 王思雨《喜马拉雅HQ》头版限量编号[WAV+CUE]

- 李健《无时无刻》[WAV+CUE][590M]

- 陈奕迅《酝酿》[WAV分轨][502M]

- 卓依婷《化蝶》2CD[WAV+CUE][1.1G]

- 群星《吉他王(黑胶CD)》[WAV+CUE]

- 齐秦《穿乐(穿越)》[WAV+CUE]

- 发烧珍品《数位CD音响测试-动向效果(九)》【WAV+CUE】

- 邝美云《邝美云精装歌集》[DSF][1.6G]

- 吕方《爱一回伤一回》[WAV+CUE][454M]